图片来源于网络,如有侵权,请联系删除

AI摘要:6月债市预计维持震荡,10年国债收益率波动区间在1.6%-1.7%,关注资金面、政策窗口及外部扰动。制造业PMI数据修复但幅度不大,内需仍待改善,债市乐观情绪延续但交易空间有限。6月超4万亿同业存单到期,尽管资金面平稳可控,但到期续作压力可能对同业存单收益率形成干扰,预计小幅震荡上行,但幅度有限。整体来看,债市配置机会显现,尤其在调整期间。

免责声明:以上信息仅供参考,不构成投资建议。投资有风险,入市需谨慎。

图片来源于网络,如有侵权,请联系删除

1、6月债市展望

华创固收首席分析师周冠南

展望6月债券市场,资金缺口放大但央行呵护流动性意愿较强、基本面增量有限,外部扰动不确定性较大,维持债市震荡判断,预计10y国债核心波动区间在1.6-1.7%,1.7%上方可逐步把握配置机会。(1)二季度基本面条件季节性弱化,加之外部条件面临反复的风险,或带来下半年追加政策的想象空间,债市或对应存在交易窗口;(2)6月可能有资金扰动,但央行对冲意愿强,资金大幅调整风险可控;(3)关注季末大行卖债扰动,但预计压力可控。

固收首席分析师姜珮珊

展望6月,资金价格月中预计整体平稳,但税期之后随着跨半年临近,资金价格或出现抬升;在经历持续回调后,债市胜率进一步提升,不过考虑到部分稳增长政策或将于6月出台,且月初存款搬家、卖债等预期仍在,赔率或仍需等待政策窗口期打开,短端随着存单提价企稳或迎来配置机会,长端把握调整中的机会,10Y国债破1.7%关注交易性机会。

首席经济学家刘郁

震荡过后利率的方向依旧偏下行,不过下行幅度还需观察有无新的触发因素落地。如果外部不利因素重新发酵,或者内需转弱显性化,抑或是央行超预期开启买债,大幅拓宽短端利率的下行空间,长端利率存在突破低点的可能性。如果未出现特别变量,10年、30年国债收益率或难突破1.60%、1.80%的下行阻力线,因此从赔率的角度来看,我们建议10年、30年国债的加仓点位,可设于1.70%、1.90%左右。此外,从品种视角来看,6月利率债表现或将优于信用债。

2、PMI如期修复

研究所所长、总量研究负责人及固收首席分析师张继强

本月制造业PMI数据如期修复,但幅度相对不大,考虑到关税仍有反复可能,后续单月数据可能再现波动。相对明确的是内生动能还有待改善,供需错配对价格还有一定拖累。债市方面,近日关税谈判再起波澜,PMI未超预期,加上跨月资金面偏松,债市乐观情绪或将延续,但交易幅度依然有限。操作上继续推荐3、5年信用债和二永债,并向短端信用下沉和长端高等级寻找利差压缩机会。长期、超长期限利率债重于配置,此前推荐的超长地方债性价比略弱化,政金债相对性价比略有提升。

国盛证券首席经济学家熊园

5月制造业PMI逆季节性回升、各分项也多有好转,中美高关税暂缓是主因;但制造业PMI仍处于收缩区间,服务业PMI也略低于季节性,背后是内需不足的问题仍然突出。往后看,继续提示:关税暂缓有望明显减轻二季度经济压力,但对全年出口和经济的拖累仍大,叠加地产有走弱迹象,政策仍需加紧发力、不宜“等到花儿枯萎了再浇水”;短期紧盯2点:美国与中欧的关税谈判;中国出口、地产的实际走势。

固定收益部

5月制造业PMI各项指标边际有所改善但整体仍然偏弱,非制造业PMI则在五一假期的提振与财政发力的带动下维持良好表现。向后看,发改委在5月20日表示大部分稳经济举措将于6月底前落地,宏观政策仍有望对国内产需带来支撑。不过值得注意的是,根据近期特朗普在社交媒体上对于中美贸易的最新表态,若后续中美贸易摩擦再度升温仍会扰动国内经济预期,事态的后续演化值得密切关注。

3、4万亿+存单到期

中邮证券固收首席分析师梁伟超

6月份的同业存单到期续作压力还在,在大行提前募集1Y之后,3M或是供需两端的共识期限,偏长期限NCD供给压力主要看股份行的发行诉求。大行的存款相对竞争压力小于以往存款降息之后,所谓存款“脱媒”加大负债压力的同时,也会增加非银产品户对NCD和存款的配置力量,目前影响仅停留在预期层面。

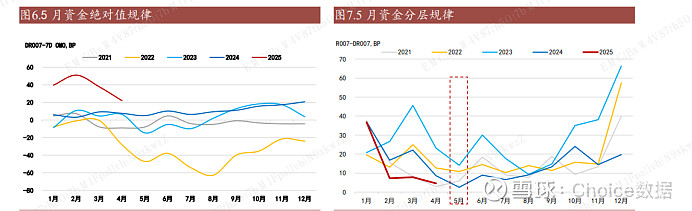

固收首席分析师尹睿哲

在资金面平稳可控、信贷扰动有限的背景下,同业存单收益率并不具备持续上行的基础,但6月天量到期规模或许依然会对同业存单收益率形成一定干扰。5月末1Y同业存单收益率从月中1.66%的相对低位上行6bp至1.71%,6月或小幅震荡上行,但上行幅度可控、可能难以突破4月末的1.76%一线。

证券固收首席分析师黄伟平

提价压力何时休?偏保守的场景看,6月上中旬为同业存单到期高峰,存单的压力可能会持续至中旬到期高峰过去之后。偏乐观的场景看,6月上旬将继续发行特别国债,在50年超长特国发飞的背景下,货币当局或有更大动力创造良好环境为特国顺利发行报价护航,而存单价格的企稳,或是终结5月末附近债市弱震荡的前提条件之一。